確定申告に向けて【控除の部】

確定申告の時期が近づいてきています。それに必要な書類も少しづつ揃ってきているかと思います。いろいろと確認しておかないと思わぬ損をしてしまうことになるのが確定申告です。脱税ではなく、まっとうな節税をしていきましょう。

控除の部

さて、確定申告に向けて確認しておきたいのが控除です。

簡単に言えば、控除額が増えれば増えるほど税額を圧縮することができます。

まず控除には2種類あります。

旧契約では。2万5千円までは全額、5万円以下、10万円以下、10万円以上(5万円)で控除額が異なります。

控除額は38万円と決まっています。

以上が所得控除の種類と概要になります。正確な情報は国税庁のこちらを確認してみましょう。

簡単に言えば、控除額が増えれば増えるほど税額を圧縮することができます。

まず控除には2種類あります。

- 所得控除:所得税額を算定する際に、所得(収入とは違います)から差し引かれるのが所得控除です。

- 税額控除:算出された所得税額から差し引かれるのが税額控除です。

所得控除

所得控除には14種類が設定されています。雑損控除、医療費控除、社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除、寄付金控除、障害者控除、寡婦(寡夫)控除、勤労学生控除、配偶者控除、配偶者特別控除、扶養控除、基礎控除です。

これらが所得(10種類ある所得についてはこちら)から差し引かれることができるものです。

なんらかの被害にあった際の所得控除

1.災害や盗難などにあった場合:雑損控除

支払いに関わる所得控除

2.医療費を一定以上支払った場合:医療費控除

- 総所得金額等が200万円以下の場合:総所得金額等の5%を超えて支払った額

- 200万円以上の場合:10万円を超えて支払った額

3.社会保険料を支払った場合:社会保険料控除

- その年に支払った社会保険料の全額

4.共済、企業型年金、個人型年金等の掛金を支払った場合:小規模企業共済等掛金控除

- その年に支払った掛金の全額

5.生命保険料、介護保険料、個人年金保険料等を支払った場合:生命保険料控除

生命保険料控除は最高で12万円まで受けられ、生命保険料控除は3種類からなります。- 新旧生命保険料控除(新:最大4万円、旧:最大5万円)

- 介護保険料控除(最大4万円)

- 新旧個人年金保険料控除(新:最大4万円、旧:最大5万円)

旧契約では。2万5千円までは全額、5万円以下、10万円以下、10万円以上(5万円)で控除額が異なります。

6.地震保険料、旧長期損害保険料等を支払った場合:地震保険料控除

- 地震保険料の場合、5万円までは全額、それ以上は5万円の控除

- 旧長期損害保険料の場合、1万円までは全額、2万円以下(1/2+5000円)、2万円以上(1万5千円)

- どちらもある場合は、最大5万円

7.国、地方公共団体への寄付、公益法人への寄付等を行った場合:寄付金控除

- 基本は、特定寄付金の合計額から2000円を引いた額

- 総所得金額等の40%相当額を超えた場合、40%相当額から2000円を引いた額

生計を一にする家族・親族に関わる所得控除

8.本人、同一生計の配偶者、扶養家族に障害者がいる場合:障害者控除

9.配偶者と死別、離婚をして、再婚しておらず、子がある場合:寡婦、寡夫控除

10.学生で働いている場合(一定額以下の収入):勤労学生控除

11、12.配偶者がいる場合:配偶者控除、配偶者特別控除

13.扶養親族がいる場合:扶養控除

必ず受けられる控除

14.基礎控除

基礎控除は確定申告や年末調整の際に、だれもが受けられる控除です。控除額は38万円と決まっています。

以上が所得控除の種類と概要になります。正確な情報は国税庁のこちらを確認してみましょう。

税額控除

税額控除は、所得税額から差し引かれるものになります。

株式投資に関わる税額控除

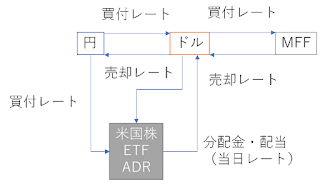

- 配当控除

- 外国税額控除

マイホームに関わる税額控除

- 住宅借入金等特別控除

- 特定増改築等住宅借入金等特別控除

- 住宅特定改修特別税額控除

- 認定住宅新築等特別税額控除

- 住宅耐震改修特別控除

寄付に関わる税額控除

- 政党等寄付金特別控除

- 認定NPO法人等寄付金特別控除

- 公益社団法人等寄付金特別控除